2017年5月31日 星期三

被匯損逼到大內傷的企業注意 瑞銀:人民幣未來12個月仍弱勢

被匯損逼到大內傷的企業注意 瑞銀:人民幣未來12個月仍弱勢

鉅亨網記者宋宜芳

今年以來美元兌人民幣匯率基本上在 6.89 附近窄幅波動,不過瑞銀指出,這不代表中國央行回到先前維持人民幣對美元匯率穩定、並儘量減少波動的管理方式,並預期美元兌人民幣未來 12 個月將上看至 7.20。

瑞銀財富管理投資總監辦公室亞太區外匯分析師陳得能指出,中國相關因素指向人民幣後市偏軟,因此,當前美元兌人民幣匯價並非可長久維持的均衡水準。

首先,中國資本外流是結構性的,因企業與家庭有意將累積的資產分散至海外。中國的外國直接投資(FDI)在去年轉為淨流出,流出淨額達 470 億美元,即便資本管制進一步收緊也無法改變這種趨勢。

其次,中國經常帳盈餘佔 GDP 比率在 2016 年第四季和 2017 年第 1 季都不到 1%。在中國儲蓄率預期將繼續下降之際,瑞銀認為這種情況不太可能改善,因此這將使人民幣易受資本流動突然轉向的衝擊,特別是倘若中國央行未來放鬆資本管制。

最後,中國經濟增長在 2017 年第 1 季達到 6.9% 後可能已見頂,下半年及 2018 年增速將放緩。隨著增長放緩的憂慮在下半年升溫並可能在年底前進一步加劇,屆時中國外匯存底將再度受壓。

綜觀上述因素,瑞銀認為,美元兌人民幣將在 6 個月內上看 7.1,12 個月內達 7.2,也就是說美元兌人民幣將小幅走高,而人民幣在貿易加權基礎上偏軟。

對以美元為本的投資者來說 6 個月的避險成本為 1.5%,瑞銀認為,相較於預期的人民幣在此期間將貶值 3% 左右,這個避險成本仍然值得付出;對於非美元投資者來說,更有必要規避人民幣匯率風險,因為預計人民幣兌大多數其他貨幣的貶值幅度將更大。

陳得能指出,中國央行採取一種策略、兩套機制來管理匯率,以人民幣貿易加權匯率為重心,引導人民幣趨貶。

他舉例而言,在美元走強期間,央行允許人民幣跟隨其他貨幣一起貶值,使人民幣貿易加權匯率保持穩定。而在美元走弱期間,央行維持人民幣對美元相對穩定,而讓人民幣在貿易加權基礎上貶值。

陳得能表示,自 2015 年 8 月中國央行實施新的匯率管理模式以來,在美元指數上漲的 230 個交易日裡,美元平均升值 0.35%,但美元兌人民幣中間價僅微升 0.025%。

相反地,在美元指數疲弱的 214 個交易日裡,美元平均下跌 0.36%,但美元兌人民幣中間價僅微跌 0.01%。

這套機制讓中國央行得以引導美元兌人民幣自 2015 年 8 月中迄今升值 7.6%,是同時期美元指數升幅的 3 倍,該管理方式將推動美元兌人民幣在兩種不同的波動情況下都升值。

陳德能說明,瑞銀預期今年美元將會有中等個位數的下跌空間,不過由於市場預期美國聯準會只會升息一次,因此在美元短暫升值期間,美元兌人民幣仍有上升空間,與去年底和今年初時的走勢相似。

他表示,投資者不應把 7.0 視為美元兌人民幣升值的終點,事實上,遠匯市場的報價表明,市場預期美元兌人民幣將在 2018 年初升破該水準。

訂閱:

張貼留言 (Atom)

-

毒牛奶都合法了,還奮鬥個屁啊! 查來查去還不一樣,這下三聚奶粉可高興了! 衛生部稱:三聚氰胺不是食品原料,也不是食品添加劑,禁止人為添加到食品中。對在食品中人為添加三聚氰胺的,依法追究法律責任。三聚氰胺作為化工原料,可用於塑料、塗料、粘合劑、食品包裝材料的生產。但是資料表明,三聚...

-

南京十朝歷史文化園 - 中華民國 (1912~1949) 姜朝鳳宗族部落格 南京紫禁山中山陵旁邊,設立一個免費的景點叫<南京十朝歷史文化園>。那裡豎立十根柱子,每根柱子代表一個建都南京的朝代清楚的刻著建國及亡國的時間。 第一根柱子刻著是東吳(公元229~280)。第二根...

-

大雁氣功“前六十四式 1、起式 身體直立,兩腳平行分開與肩同寬。頭微上頂,肩放鬆,兩臂自然垂於體側。掌心內向,五指自然分開,微屈。口微閉,舌輕舔上齶,眼平視前方全身自然放鬆。 2、展翅 兩臂由體側緩緩前舉,手心相對。向兩側分展。身體向後彎曲,仰...

-

弟兄姐妹,主內平安!最近,這一條信息在微信蔓延傳播,在弟兄姐妹中造成很大影響。彼此代禱、為病人禱告,這本是好的。可是,我們也要學會分辨,不是所有的代禱信息都是正確、符合聖經的。

-

XOD和PID驅動的自平衡mBot 馬克斯·丹尼爾 2018年7月17日 · 大家好!這是有關在XOD可視化編程環境中使用PID控制器的第三篇文章。我們已經學習瞭如何通過Makeblock將mBot平台編程...

-

「都更釘子戶」背後的關鍵奧秘 5分鐘包您看懂士林王家-林文苑都更案懶人包 (圖/文:台灣都市更新受害者聯盟‧歡迎自由轉載) 為了守護一個家、一片地和一種樸實生活方式,士林的王家人,從平凡的中產家庭,一步一步變成媒體口中要價兩億的「貪婪釘子戶」、變成了阻礙城市進步的「...

-

第六章:傳統社會主流文化與騙子文化 明清以前騙子文化的兩個特點 騙子文化是在中國傳統社會中發展起來的,與主流文化有一種天然的剪不斷、理還亂的關係。從文化本質上說,後者是對前者的反叛或者反動;從文化形式的兩個特點上講,兩者互相聯繫且有互動關係,可用相生相擊,此消彼長...

-

苗栗大埔事件台北版 爭議多年的士林文林苑都市更新案拆遷爭議,現在算是暫告落幕;因為 昨晨北市出動上千名優勢警力執行「公權力」 ,拆除被稱為『釘子戶』的王家兩棟透天厝。 不過此事尚未落幕,因為王家目前仍堅持不接受市府及建商補償,且要申請釋憲和國賠;而其他願意參與更新的...

-

犯罪學者沈伯洋警告 : 中國啟動資訊戰 , 不用出兵就能併吞台灣 ! 作者 廖昱涵 發佈時間 : 2019/3/20 18:11:34 最後更新 : 2019/3/25 12:29:14 資訊戰就在你我身邊,台北大學...

-

彼得杜拉克:把心思放在要事而非急事上 杜拉克很長壽,一生成果豐碩。我們每一個人,都可以從杜拉克的事例中,學到如何分辨要事與急事。他活到將近96歲,而我們很多人不會這麼長壽。 我和杜拉克共事26年,期間有機會觀察他如何分配時間。此後他輔導一群人,我一直從他們的互動中...

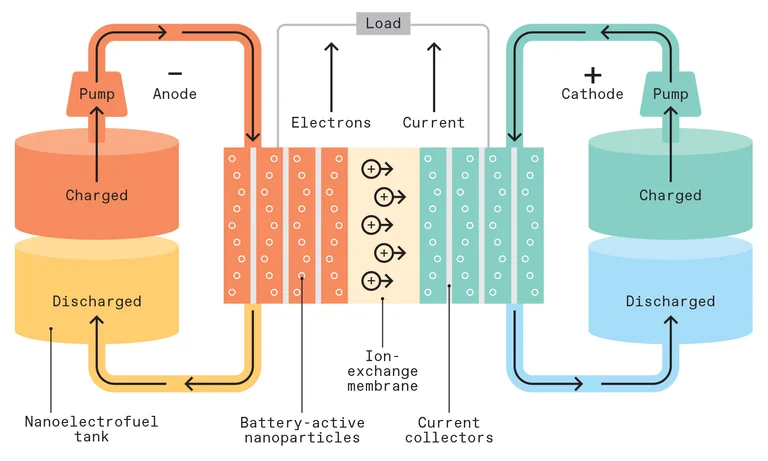

方便性、能量密度、安全性、應用場景等各方面表現都更優異的奈米液流電池最終能打敗鋰電池嗎?

當莫妮卡開著她的電動車前往母親家時,車上的電池指示器顯示需要重新充電。她在一個充電站停下來,在加油站刷了信用卡,把噴嘴插入車內,並在5分鐘內將400升用過的奈米液體換成新的。在她等待的過程中,一輛油罐車開過來為充電站補充燃料,交換數萬升充滿電的燃料。莫妮卡關上她的電動車的加油...

沒有留言:

張貼留言